3 najväčšie dôchodkové chyby

27.09.2023 (10:00)

Výška vysnívaného dôchodku je 1 165 eur*, aktuálny priemerný starobný dôchodok je na úrovni 637 eur. Znamená to, že Slovákom chýba do splnenej predstavy až 528 eur, čo je takmer polovica. Kde robíme chyby a čo by sme mali zmeniť?

Slováci sa svojho dôchodku nevedia dočkať. Potvrdili to výsledky prieskumu Nadácie PARTNERS a agentúry Focus, podľa ktorých viac než polovica ekonomicky aktívnych respondentov plánuje ísť buď do predčasného dôchodku (18 %), alebo výrazne skôr do dôchodku (34 %), ako je riadny termín. Ten je v súčasnosti stanovený na 64 rokov, a v budúcnosti sa môže ešte zvýšiť.

Tu nastáva paradox, keď štát kvôli udržateľnosti dôchodkového systému bude s vysokou pravdepodobnosťou predlžovať vek odchodu do dôchodku a ľudia naopak, chcú odísť do dôchodku čím skôr, ideálne ešte pred dovŕšením dôchodkového veku a užívať si starobu, nie pracovať. „Tieto túžby a plány si však vyžadujú dostatočné finančné zabezpečenie. Ak sa dnes väčšina ľudí spolieha na štátny prvý pilier, resp. druhý súkromný pilier a zároveň si od relatívne mladého veku nevytvára priestor na zvýšenie dôchodku v starobe cez pravidelné sporenie či investovanie, táto túžba ostane navždy len túžbou,“ hovorí Martin Slosiarik, sociológ z agentúry Focus.

Ako sa Slováci pripravujú na dôchodok?

Prieskum a aj správanie budúcich slovenských dôchodcov odkryli tri veľké dôchodkové problémy, ktoré sa podľa odborníkov na financie dajú odstrániť tromi drobnými zmenami vo finančných plánoch.1. PROBLÉM: Dôchodok si spájame so starobou a nie s kvalitou života a finančným zabezpečením

„Častým problémom je, že ľudia si spájajú dôchodok iba so starobou a nie s finančným zabezpečením. Z toho pramenia potom nereálne predstavy a podceňovanie dostatočne dlhej prípravy, ktorá je práve pri zabezpečení na dôchodok kľúčová,“ hovorí Linda Valentín, odborníčka na osobné financie z PARTNERS. Netreba podceniť ani fakt, že Slováci sa v zdraví nedožívajú ani šesťdesiatky. A so zhoršujúcim sa zdravím prichádzajú aj vyššie náklady na zdravotnú starostlivosť, ktoré si jednotlivci budú musieť platiť z vlastného.ZMENA: Desať percent zo svojho príjmu dajte mesačne na zabezpečenie na dôchodok.

Ideálny čas je začať v čo najskoršom veku, najneskôr okolo tridsiatky. Pokiaľ máme na prípravu finančného dôchodku aspoň 30 rokov, postačuje investovať 10 % z nášho aktuálneho príjmu, aby sme si rovnaký príjem pripravili aj na dôchodok. So skracujúcou sa lehotou investovania by sa v ideálnom prípade suma, ktorú mesačne investujeme, mala zvyšovať.

- Koľko ušetrí fajčiar, ktorý prestane fajčiť? Suma vás šokuje

- Tri tipy, ktoré vám pomôžu sporiť

- Najčastejšie omyly spojené s investovaním

2. PROBLÉM: Spoliehame sa na štát, aj keď vieme, že „švajčiarske“ dôchodky mať nebudeme

Väčšina ekonomicky aktívnych Slovákov už dnes vie, že dôchodok od štátu im nebude postačovať, dokonca niektorí rátajú s nižšími dôchodkami ako sú dnes. Zaujímavý je však fakt, že priemerný dôchodok vyplácaný štátom aktuálne predstavuje výšku 637 eur, čo je takmer o polovicu menej ako priemerný vysnívaný dôchodok 1 165 eur a o štvrtinu menej ako očakávaný dôchodok vo výške 865 eur. „Ak chcú mať budúci dôchodcovia slušný a dôstojný dôchodok, potrebujú ho každý mesiac navýšiť o chýbajúcich 528 eur, čiže mať nasporených približne 70-tisíc eur, ak počítame s priemerným vekom dožitia 15 rokov,“ vysvetľuje L. Valentín.ZMENA: Dlhodobo plánujte a začnite čím skôr.

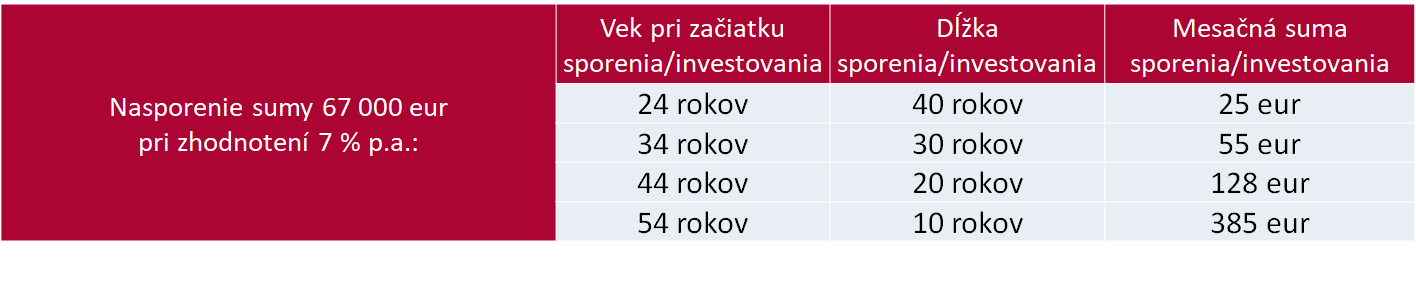

Pri príprave na dôchodok cez investovanie má hlavné slovo čas. Čím skôr začneme s investovaním na dôchodok, ideálne desiatky rokov vopred, tým viac si nasporíme a umožní nám to prípadne ísť do dôchodku skôr.

3. PROBLÉM: Chceme vyšší dôchodok, no nie sme ochotní pre to nič spraviť

Spoliehame sa na štát a sporenie na dôchodok do vlastných rúk berieme minimálne. Koniec koncov hovorí o tom aj prieskum. Pre obyvateľov Slovenska je najobľúbenejším spôsobom prípravy na dôchodok sporenie v II. pilieri (47 %), nasleduje životné poistenie so sporením (36 %), III. pilier (30 %) a sporiaci účet v banke (24 %). „Investovanie do fondov (16 %) je až na piatom mieste z ponúknutých šiestich možností. Pritom práve to by malo byť zastúpené najvyššie, pretože dokáže priniesť najlepšie zhodnotenie úspor, ak je riziko rozložené v dostatočne dlhom čase,“ zdôrazňuje Maroš Ovčarik, analytik z PARTNERS Investments.ZMENA: Diverzifikujte a dôverujte času, ktorý úspory zhodnotí.

Kľúčové je vyčleniť si úspory na pravidelné investovanie a začať pokojne aj s dvadsiatimi eurami mesačne. Postupne, ako vaša mzda bude stúpať, sumu sporenia navýšte. Pokiaľ získate návyk v sporení, významne si zvyšujete šancu na dobrý dôchodok. Každý rok odkladania tohto rozhodnutia znamená, že mesačne si budete musieť odkladať vyššiu a vyššiu sumu na dosiahnutie zaujímavého dôchodku (viď. tabuľka dole)

Sporiť na dôchodok by ste si mali v produktoch, ktoré sú bezpečné, teda voliť investičné riešenia zložené z veľkého počtu cenných papierov. Hovoríme o fondoch (ETF fondoch, podielových fondoch), ktoré sú sami o sebe diverzifikované, alebo druhá možnosť je, mať viacero fondov vyskladaných do balíčkov, portfólií.

Pokiaľ nie ste investičný guru, kľudne si nechajte poradiť od odborníkov na financie.

- Prečo neinvestovať všetky úspory?

- Aký je rozdiel medzi finančnou rezervou a sporením?

- Najvýhodnejšie sporenie. Ako nasporiť 50 tisíc?

Akú úlohu zohráva v sporení na dôchodok čas

Výška vysnívaného dôchodku: 1 165 eurChýbajúca suma do vysnívaného dôchodku: 528 eur

Priemerný vek dožitia: 15 rokov

Potrebná nasporená suma: 67 000 eur

Na vyplácanie renty vo výške 528 eur počas 15 rokov, čo je priemerný vek dožitia na dôchodku, je potrebná nasporená suma v objeme 67 000 € pri zhodnotení 5 % aj počas vyplácania dôchodkovej renty.

* Reprezentatívny kvantitatívny prieskum realizovala agentúra Focus na vzorke 1 012 plnoletých respondentov koncom júna 2023.

Zdroj: PARTNERS, Foto: Ivan Sedlák

Tweet